In un precedente articolo (“Fabbisogno di liquidazione: come calcolarlo”) si è illustrato come determinare il fabbisogno di liquidazione per la chiusura di una società.

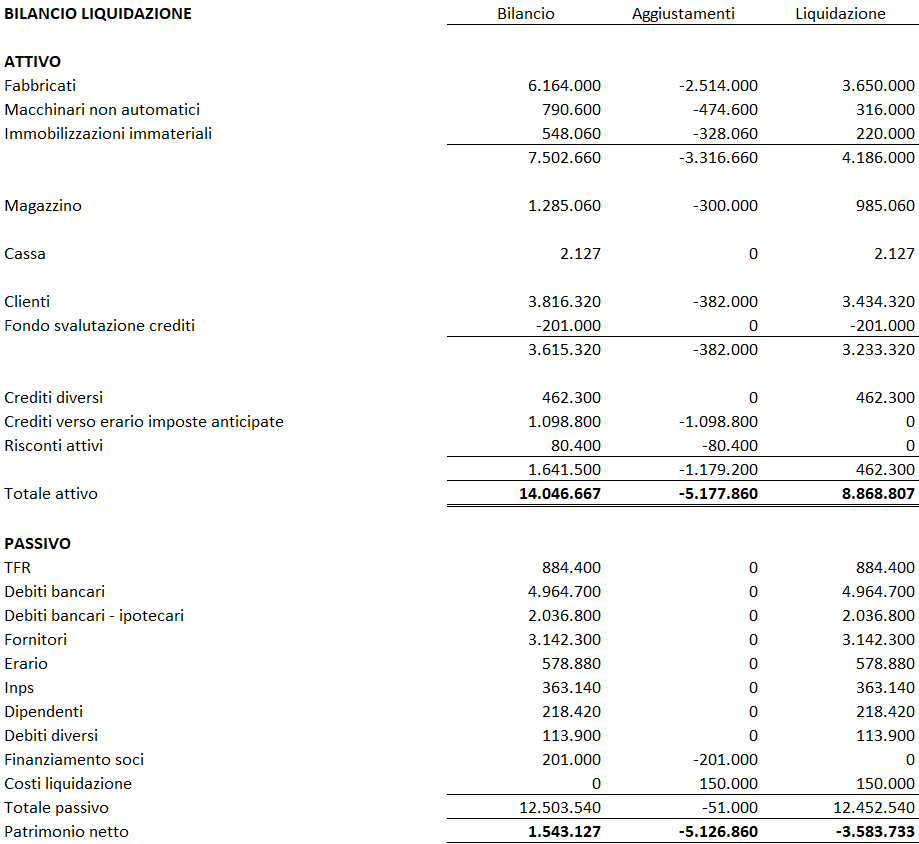

Il caso riguardava un’impresa con patrimonio netto contabile attivo ma da in deficit di liquidazione, come evidenziato nella seguente tabella.

Nel panorama nazionale, costituito da imprese generalmente sottocapitalizzate, moltissime imprese sono nelle condizioni di quella esemplificata: chiudere l’attività, vendendo gli attivi e pagando i passivi, genera un deficit significativo.

Lasciata a sé stessa, presumibilmente la società osservata sarebbe destinata, fatto salvo un intervento di copertura da parte dei soci, ad un crack fallimentare (“liquidazione giudiziale” seconda la nuova formulazione del Codice della Crisi d’azienda).

Tra le strategie di sistemazione delle crisi aziendali, una delle misure “classiche” è proporre ai creditori una liquidazione a stralcio, devolvendo tutte le risorse ottenibili dal realizzo degli attivi al servizio del pagamento dei debiti con un piano di loro pagamento “parziale”.

In questa sede non si intende entrare nel campo degli accordi volontari (“stragiudiziali”) tra creditori ed impresa ovvero in quello delle misure di legge previste per la gestione delle crisi (piani di ristrutturazione, concordati preventivi, ecc.).

L’obiettivo è più semplicemente mostrare lo schema di calcolo che è alla base per la formulazione di una di tali proposte, in modo da fornire al lettore un efficace strumento di lavoro.

Si procede come segue.

FASE 1 – Identificazione di debiti assistiti da garanzie sui beni aziendali

E’ frequente che nel caso di finanziamenti bancari a medio termine concessi per investimenti in capitale fisso, quali immobili e macchinari, il prestito sia assistito da garanzie ipotecarie.

In questo caso, in linea di principio, il ricavato dal realizzo del bene ipotecato è destinato a rimborsare prioritariamente il creditore ipotecario.

Nell’esempio proposto, viene previsto un debito ipotecario di Euro 2.036.800 che si rapporta (si ipotizza che l’ipoteca si riferisca a tutti i fabbricati di proprietà) ad un valore di realizzo di Euro 3.650.000.

Conseguentemente, le risorse generate dalla vendita dell’immobile saranno pari ad Euro 1.613.200:

FASE 2 – Analisi dei debiti con distinzione tra “creditori privilegiati” (si tratta dei debiti che la Legge prevede siano dovuti integralmente) e “creditori chirografari” (debiti non coperti da garanzie legali)

Un secondo momento di fondamentale valutazione è la distinzione tra crediti privilegiati e chirografari.

Si tratta di una distinzione complessa, in quanto la legge fissa precisi ordini di privilegio tra le diverse categorie di creditori, e non è semplice dominare questa tematica.

Ai fini della nostra spiegazione usiamo una semplificazione, precisando che nella maggior parte dei casi questi criteri comunque consentono con un efficace grado di approssimazione per capire se una soluzione di liquidazione a stralcio sia praticabile.

La semplificazione proposta è quella di considerare crediti “privilegiati” tutti quelli che si riferiscano ai seguenti soggetti:

- Personale dipendente;

- Erario;

- Enti previdenziali;

- Fornitori “protetti” (professionisti e artigiani).

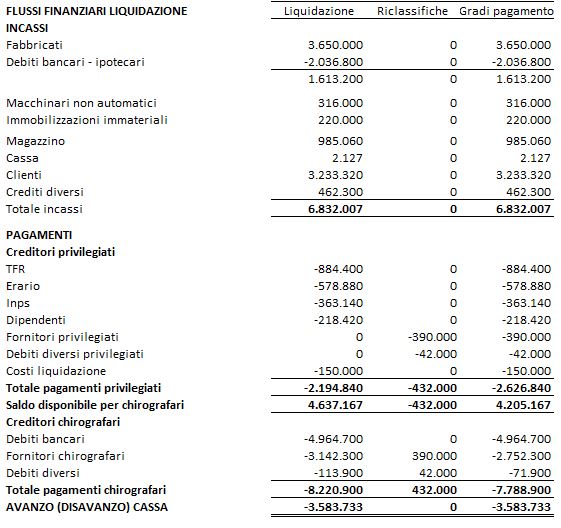

FASE 3 – Costruzione di rendiconto finanziario di liquidazione con calcolo dell’(eventuale) sussistenza di risorse finanziarie idonee a remunerare i creditori chirografari e calcolo della percentuale di “soddisfazione” proponibile

Note le informazioni determinate nelle precedenti fasi 1 e 2, si procede a riscrivere il prospetto da cui siamo partiti in forma “a scalare”:

| INCASSI DA REALIZZO ATTIVO |

| MENO: PAGAMENTI CREDITORI CON GARANZIE SPECIFICHE |

| MENO: PAGAMENTO CREDITORI PRIVILEGIATI E SPESE LIQUIDAZIONE |

| UGUALE: DISPONIBILITA’ FINANZIARIE DESTINATE AL PAGAMENTO DEI CREDITORI CHIROGRAFARI |

Noto l’attivo realizzabile e la qualità dei debiti si costruisce il seguente il foglio di calcolo (clicca QUI per scaricare il file).

Nella colonna “riclassifiche” si è proceduto a “trasferire” nella categoria di appartenenza (chirografaria o privilegiata) quei valori che contabilmente sono accolti in una stesso conto: nell’ esempio si ipotizza che il valore totale dei fornitori (Euro 3.142.300) accolga Euro 390.000 di fornitori “privilegiati”, che quindi vengono tolti dai debiti chirografari e aggiunti ai privilegiati.

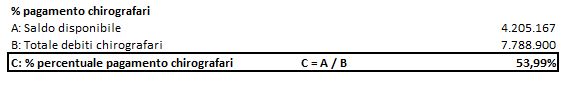

L’analisi del prospetto mostra che la liquidazione ha a disposizione Euro 4.205.167 per remunerare un monte creditori pari ad euro 7.788.900.

Evidentemente le risorse a disposizione non consentono il pagamento della totalità dei creditori chirografari.

E’ possibile però ipotizzare un pagamento a stralcio, proponendo ai creditori un pagamento parziale del debito.

Nel caso descritto la percentuale di pagamento sarebbe pari al 54%, determinata dividendo la quantità di moneta disponibile rispetto al totale del debito chirografari.