Business plan: come presentare i numeri

Come presentare i numeri del “business plan”

Sempre più spesso, anche per le società di più modeste dimensioni, diventa indispensabile accompagnare la domanda di finanziamento bancario con il “business plan” dell’iniziativa.

Il documento ha la finalità di mostrare al potenziale finanziatore come si prevede che il progetto imprenditoriale si svilupperà e quali sono le prospettive di rimborso del prestito richiesto.

La formazione di un Business Plan è un processo molto complesso, che coinvolge tante professionalità aziendali.

Un piano previsionale ben fatto trae origine da stime che coniugano conoscenza dei mercati e delle tecnologie, acutezza previsionale, conoscenza organizzativa, esperienza nella strumentazione tipica del controllo di gestione operativa, contabile e finanziaria.

L’insieme della documentazione che costituisce il piano previsionale è molto ponderoso: quello che in questa sede definiamo come Business Plan non è altro che il “condensato”, la “sintesi” del processo di pianificazione destinata ai decisori aziendali o, come nel caso trattato, ai potenziali finanziatori.

Intendiamo proporre gli elementi che caratterizzano il fascicolo da noi predisposto in questi casi, con particolare attenzione a come strutturare l’informativa numerica essenziale, con la convinzione che possano essere d’aiuto a coloro che sono chiamati a questo esercizio.

L’“indice” del Business Plan a supporto della domanda di finanziamento

Un’ esempio di indice dei paragrafi che compongono il documento finale è il seguente.

- I punti salienti del Business Plan (“Executive Summary”)

- La presentazione dell’impresa e del management

- Andamento storico economico, patrimoniale e finanziario dell’impresa e le prospettive future

- La descrizione del piano di investimento

- Le potenzialità su cui si basa l’iniziativa di sviluppo o il progetto di investimento

- I prodotti

- Il mercato e la clientela

- La produzione e la tecnologia

- L’organizzazione

- Quantificazione delle risorse finanziarie necessarie, forme di approvvigionamento, termini diremunerazione e rimborso

- Il crono programma (“time table”)

- Gli scenari numerici

- Variabili gestionali

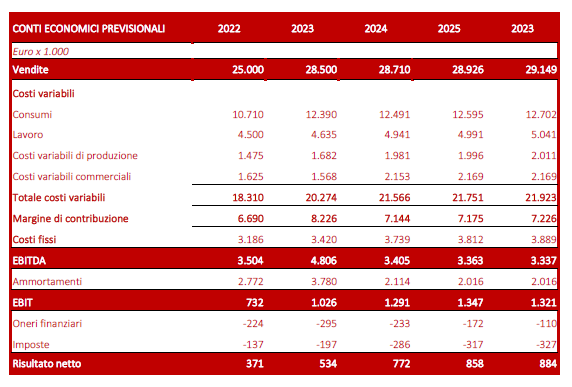

- Previsioni economiche

- Conti economici previsionali

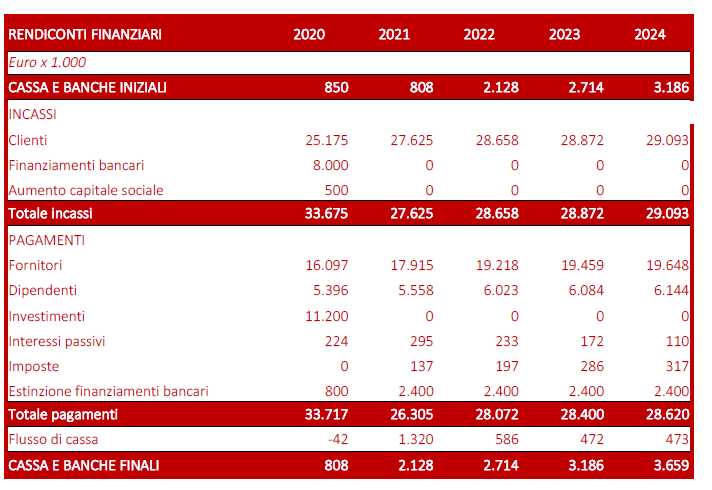

- Flussi finanziari previsionali

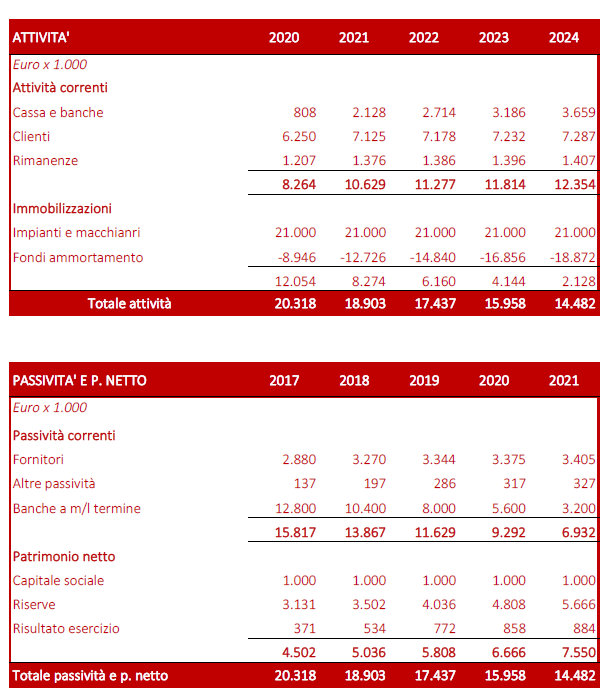

- Stati patrimoniali previsionali

- Piano rimborsi finanziatori

- Effetti sulle previsioni di variazioni rispetto alle previsioni (“Sensitivity Analisys”)

Come vanno rappresentati gli scenari numerici

La parte numerica del Business Plan mostra le ipotesi utilizzate per la formulazione del piano e consente al lettore di apprezzarne la ragionevolezza e verificare se i conteggi economici, patrimoniali e finanziari sono stati correttamente sviluppati.

Al finanziatore interessa rassicurarsi sull’adeguatezza dei flussi di cassa previsti per il puntuale rimborso del finanziamento erogato.

Esaminiamo il caso di un’impresa dolciaria, specializzata nella produzione di biscotti, che intende avviare un piano di sviluppo di un reparto produttivo di merendine.

Il piano prevede l’acquisto di un nuovo impianto che costa 11 milioni di Euro, e l’assunzione di altri dipendenti.

Le fonti finanziarie previste dal piano sono costituite dalle disponibilità di tesoreria esistenti, da un apporto di capitale proprio di 500.000 Euro da parte dei soci, da un apporto di finanziamento esterno bancario a medio termine di 8.000.000 Euro, rimborsabile in sei anni, il primo di preammortamento e gli altri cinque a quote costanti di capitale.

Di seguito non si entrerà nel merito dei calcoli di sviluppo economico finanziario, in quanto l’obiettivo è spiegare quale sono, secondo noi, i dati e prospetti da mostrare al destinatario del Business Plan.

Chi fosse interessato ad approfondire le modalità di calcolo potrà esaminare gli altri articoli del sito.

Attuale situazione dell’impresa

Le informazioni economiche patrimoniali dell’impresa, che troveranno accoglimento nella sezione di business plan “Andamento storico economico, patrimoniale e finanziario dell’impresa e le prospettive future”, sono riportate di seguito per chi volesse approfondire le interazioni fra i valori consuntivi e quelli previsti.

Le variabili gestionali

Il fascicolo di business plan, richiamati i valori dell’investimento da effettuare e delle risorse finanziarie richieste, dovrà mostrare le previsioni di piano relative a vendite e costi.

Il grado di analiticità suggerito è quello che consente in buona misura confronto (e conforto) con i dati aziendali consuntivi passati.

Le nostre presentazioni si aprono sempre con l’indicazione delle risorse finanziarie destinate al progetto, specificando quanto (e quando) i soci sono intenzionati ad iniettare in azienda, e quanto essi stanno richiedendo ai finanziatori interpellati.

Nel caso esemplificato, è previsto un apporto di capitale di 500.000 euro e un finanziamento di 8 milioni, rimborsabile in cinque anni a quote di capitale costanti scadenti ogni fine anno.

Di seguito si mostrano le due tabelle incluse nella rappresentazione.

La prima tabella è quella dell’apporto di capitale, che mostra la previsione di aumento del capitale sociale da effettuarsi nell’anno 2020, portando il capitale sociale da 500.000 euro a 1.000.000 di euro; la stessa tabella evidenzia che nessun rimborso di capitale sarà effettuato fino alla fine del 5° anno.

La seconda tabella rappresenta la dinamica dei finanziamenti passivi. Essa tiene conto che l’impresa ha già in corso un finanziamento passivo, il cui ammontare ad inizio 2020 è di 5,6 milioni di euro. Tra le erogazioni trova accoglimento quella di 8 milioni oggetto della richiesta di finanziamento; le somme rimborsate sono costituite dal rimborso delle rate del finanziamento preesistente cui si aggiungono quelle del nuovo prestito.

Una scelta sempre sofferta è il grado di analiticità che connota la presentazione.

Restando alla tabella della dinamica del debito, si potrebbe ampliarla con evidenza dei due finanziamenti in modo separato.

La linea che adottiamo è quella di ridurre per quanto possibile le informazioni della presentazione a quelle essenziali, rinviando quelle di dettaglio più pertinenti ad un corpo di allegati che correderanno il documento.

In questo modo la lettura potrà essere effettuata su due livelli differenti di approfondimento.

Da tener presente, in ogni caso, l’indispensabilità che i valori della presentazione coincidano perfettamente in tutti i vari prospetti che li accolgono: così, ad esempio, i valori del debito bancario in tabella (31.12.2020 = 12,8 milioni, 31.12.2021 = 10,4 milioni, ecc.) dovranno “quadrare” al centesimo con quelli degli stati patrimoniali alle stesse date; allo stesso modo i flussi attivi da erogazione e quelli passivi per i rimborsi dovranno coincidere con quelli evidenziati nei rendiconti finanziari (sulla tematica dei calcoli integrati di bilancio si consiglia la lettura dell’articolo “CURTEX: una calcolatrice di bilancio”.

Il secondo contenuto informativo del “business plan” è l’indicazione di come le risorse finanziarie raccolte verranno investite.

Il piano riporterà una descrizione degli investimenti previsti con la relativa calendarizzazione.

Sotto l’aspetto numerico, il Piano degli Investimenti (CAPEX) è il seguente:

Il successivo gruppo di informazioni che corredano la presentazione è quello dei ricavi previsti.

Le vendite previste sono inequivocabilmente i valori da documentare con massima cura.

Il cimitero delle richieste di finanziamento rifiutate è pieno di “razzo piani” che prevedevano un decollo delle vendite con rateo di crescita degno di un missile spaziale: basta dare gas e tutti i valori economici e finanziari diventano fantastici.

E’ indispensabile che la presentazione illustri i motivi che supportano i valori di vendita previsti quali nuovi prodotti/mercati, nuove tecnologie, cambiamenti manageriali, passata esperienza dell’impresa in progetti di sviluppo, e così via. Essenziale anche una convincente e documentata descrizione del mercato di sbocco e della capacità di assorbimento prevista per i nuovi prodotti.

Come sempre, la scelta del grado di analisi è importante.

Si può partire dalla previsione delle quantità vendute dei prodotti e correlarle ai prezzi unitari, suddivisi per prodotti e mercati per i vari anni del piano, e sicuramente l’informazione potrà utilmente far parte del contenuto degli allegati.

In ogni caso ogni presentazione deve segnalare le previsioni dei ricavi previsti nel periodo: nella tabella che segue si vede che l’impresa prevede un aumento nel quinquennio nella vendita del nuovo prodotto “merendine”, mentre la vendita di “biscotti” resta costante negli anni.

Successivamente ai ricavi, si procederà alla rappresentazione dei costi previsti.

Sul punto, le nostre presentazioni cercano di presentare i costi per grado decrescente di variabilità fino ai costi fissi e poi comporne la sintesi nella quantificazione dell’EBITDA (“EBITDA = ricavi meno costi variabili e costi fissi operativi”), e successiva indicazione degli ammortamenti (EBIT), del risultato della gestione finanziaria e delle imposte sui risultati d’azienda.

Nell’esempio proposto, il primo esame è quello dei “consumi di prodotti”, inteso come valore degli acquisti di materie prime depurato dalle variazioni di magazzino. Il valore previsionale deriverà dall’aggregazione dei consumi specifici dei due articoli (biscotti e merendine), che potrebbe essere più estesamente rappresentato negli allegati al business plan.

Seguono poi le analisi degli altri costi variabili.

Anche in questo caso, il grado di analisi consigliato è quello che consenta al lettore di individuare i costi “essenziali” e giudicarne la ragionevolezza ed adeguatezza, senza peraltro perdersi in dettagli poco significativi.

Sicuramente una voce degna di gran rilievo è quella del costo del lavoro.

Riteniamo indispensabile indicare se è previsto un ampliamento dell’organico aziendale: periodo, quantità e qualità del personale da assumere per sostenere il piano di sviluppo.

Se il piano di assunzioni ha valore rilevante, le nostre rappresentazioni illustrano, oltre al costo del lavoro previsto, le sottostanti variazioni dell’organico, come di seguito illustrato.

Il “business plan” darà quindi illustrazione dei costi fissi previsti, che nel caso esemplificato limitiamo alle spese generali e amministrative.

Il “business plan” darà quindi illustrazione dei costi fissi previsti, che nel caso esemplificato limitiamo alle spese generali e amministrative.

Esaurita la descrizione di ricavi e costi “operativi”, il piano deve rappresentare il peso della gestione finanziaria.

Si noti che nell’esempio utilizzato i flussi di cassa non richiedono il ricorso ad ulteriore indebitamento finanziario: di conseguenza gli oneri finanziari sono calcolati sui “piani di rimborso” dei prestiti.

Se, come frequentemente accade, la dinamica finanziaria prevista richiede il ricorso a finanziamenti a breve, sarà necessario stimarne i costi.

Ultimo fattore da calcolare ed inserire nel piano è quello del carico fiscale.

Il calcolo può essere molto complicato, tenuto conto delle inferenze determinate da agevolazioni fiscali, perdite, ecc.

Nel caso esemplificato si è optato per un semplice calcolo percentuale delle imposte sul risultato di periodo.

Le previsioni

Dopo aver esposto le variabili, si procede alla rappresentazione dei “risultati” previsti: i conti economici previsionali, i flussi di cassa previsionali e gli stati patrimoniali.

E’ su questi tre prospetti che si incentrerà lo studio della sostenibilità del progetto di finanziamento, e qui si conclude questo articolo.

In un prossimo contributo si offrirà un esempio di “business plan” comprensivo delle parti più descrittive della presentazione.